[ad_1]

原 标题 : 133 家 券商 一 季报 出炉! 自营 收入 几乎 腰 斩 , 15 家 出现 亏损! 积极 信号 已 现 , 保证金 大增 2700 亿 , 股民 跑步 进场

摘要

【133 家 券商 一 季报 出炉! 自营 收入 几乎 腰 斩 15 家 出现 亏损! 积极 信号 已 现】 证券 行业 一 季度 净利润 整体 下滑 , 并不 出人意料。 但是 , 证券业协会 开始 不惜 笔墨 , 在 行业 经营 情况 通报中 对 全 行业 做出 的 努力 进行 肯定 , 却 是 近 九年 来 首次。 (券商 中国)

证券 行业 一 季度 净利润 整体 下滑 , 并不 出人意料。 但是 , 证券业协会 开始 不惜 笔墨 , 在 行业 经营 情况 通报 中 对 全 行业 做出 的 努力 进行 肯定 , 却 是 近 九年 来 首次。

证券业协会 于 日前 发布 了 《证券 公司 2020 年 一 季度 经营 数据》 , 时间 较 往年 稍早 一些。 虽然 , 133 家 证券 公司 一 季度 下滑 一 成 , 且 有 15 家 出现 亏损 (去年 同期12 家 亏损)。 但是 , 证券业协会 罕见 地 用 大 段 文字 对 全 行业 在 维护 资本 市场 平稳 运行 和 疫情 防控 工作 中 的 努力 进行 共。 时 艰 之 际 , 显得 颇为 温情。

就 券商 五大 主要 板块 业绩 而言 , 除了 证券 投资 收益 (含 公允 价值 变动) 同比 下滑 四 成 , 其他 板块 收入 都有 两位数 的 增长 , 其中 利息 净收入 增幅 为 87% , 代 买卖 证券 收入 (含席位 租赁) 增幅 为 33%。 由此可见 , 自营 成为 拖累 券商 一 季度 业绩 的 主要 因素。

时隔 三年 后 , 全 行业 业务 结构 再生 变 , 代 买卖 证券 业务 重回 营收 占比 第一 的 位置 , 自营 业务 “退居 二线” , 该项 收入 占 营收 的 比例 由 去年 同期 的 50.45 % 下滑 至 29.69%。 在 资本 市场 波动 性 和 不 确定性 增大 、 券商 财富 管理 转型 缓慢 的 当下 , 这种 收入 结构 会否 成为 券 业 “新 常态” 呢?

另 值得 一 提 的 是 , 至 一 季度 末 , 证券 行业 客户 交易 结算 资金 余额 (含 信用 交易 资金) 1.57 万 亿元 , 今年 来 增加 了 约 2700 亿。 与此同时 , 股民 正 跑步 进场。 中国 结算近期 披露 数据 显示 , A 股 3 月份 新增 投资者 189.12 万 , 其中 新增 自然人 投资者 188.75 万 , 创 2019 年 4 月 以来 新 高。

券 业 自营 收入 大幅 下滑 拖累 业绩

今年 一 季度 , 全 行业 133 家 证券 公司 共 实现 营收 983.3 亿元 , 同比 微降 3.5% ; 净利润 388.72 亿元 , 同比 下滑 11.69% , 这 与 上市 公司 一 月报 业绩 变动 幅度 大体一致。

具体 来看 , 一 季度 证券 行业 共 实现 代理 买卖 证券 业务 净收入 (含 席位 租赁) 294.67 亿元 , 同比 增 33% ; 投行业务 净收入 110.19 亿元 (含 证券 承销 与 保荐 业务 净收入 96.58 亿元 ,财务 顾问 业务 净收入 13.61 亿元) , 同比 增 25% ; 资产 管理 业务 净收入 66.73 亿元 , 同比 增 16% ; 利息 净收入 129.32 亿元 , 同比 增 87% ; 证券 投资 收益 (含 公允 价值 变动) 291.92 亿元 , 同比 下滑 43%。 需要 注意 的 是 , 以上 均为 未经 审计 数据。

从 业务 结构 来看 , 自营 收入 自 2017 年 开始 超越 代 买卖 证券 收入 , 跃居 券 业 第一 大 营收 来源 , 过去 三年 来 占比 不断 提升 , 至 2019 年 全年 , 自营 收入 占比 已经接近 34%。

% 一 季度 , 自营 收入 同比 下滑 43% , 且 占比 下降 至 30% 以内。 由于 A 股 波动 性 较大 , 从 1 月份 的 震荡 下跌 , 2 月份 的 “宅 家 牛” 再到 3 月份 受 全球股市 暴跌 “波及” , 机构 投资者 在 权益 市场 操作 难度 加大 , 业绩 不免 “难看”。

随着 自营 收入 大幅 下滑 以及 代 买卖 证券 收入 的 明显 提振 , 券商 收入 结构 再 回到 曾经 的 格局 , 自营 收入 再次 退回 营收 第二 大 比重 的 业务 板块。

在 今年 疫情 蔓延 和 原油 暴跌 两只 黑 天鹅 的 扰动 下 , 近期 资本 市场 继续 剧烈 波动。 多位 券商 研究 人士 均 表示 , 二 季度 对 A 股 也 看 不到 明确 的 方向。

值得注意 的 是 , 一 季度 券 业 投资 咨询 收入 同比 增幅 明显。 或许 由于 投资者 对 权益 市场 的 不 确定性 增加 , 因此 对 研究 机构 的 续期 更加 旺盛 是 , , 今年 一 季度 , 尤其 是 2月份 以来 , 各 券商 线上 策略 会 大幅 增加 ,中信 证券、中信 建 投证券 等 一个月 举办 的 线上 策略 会 数量 就 和 去年 一年 持平。

代 买卖 证券 收入 重回 营收 第一 大 来源

一 季度 , 代 买卖 证券 业务 (含 席位 租赁) 净收入 增加 33.04% , 并 重回 营收 占比 首位。

作为 券商 最 传统 的 牌照 业务 , 早些年 经纪 业务 在 营收 结构 中 占比 颇 重 , 2008 年前 后 一度 占比 达到 70% 以上。 不过 近年来 下滑 佣金 券商 率 开拓 多元 营收 渠道, 佣金 收入 占比 逐渐 下滑。

但是 在 交投 活跃 的 市场 环境 中 , 经纪 业务 依然 有 较大 的 潜力。 从 市场 表现 来看 , 今年 一 季度 虽然 股指 下跌 , 但 活跃。 据 数据 , 一 季度 两市 股 、 基累计 成交额 97.51 万 亿元 (含 A 股 92.10 万亿 、 B 股 288.21 亿 、 基金 成交 5.38 万亿) , 较 去年 同期 增加 63.26%。 根据 去年 平均 净 率 万分 之 3.49 来 计算 , 一 季度 经纪业务 佣金 净收入 为 340.31 亿元 , 较 去年 一 季度 该项 收入 221.49 亿元 大增 约 五 成。

值得 一 提 的 是 , 至 一 季度 末 , 证券 行业 客户 交易 结算 资金 余额 (含 信用 交易 资金) 1.57 万 亿元 , 今年 来 增加 了 约 2700 亿。

“客户 交易 结算 资金 余额” 指 的 是 客户 账户 中 以 现金 形式 留存 的 资金 , 包括 信用 交易 中 从 券商 融入 的 资金。 一言以蔽之 , 就是 投资者 存在 的 现金 规模 , 这一 指标常被 视为 投资者 的 情绪 指标。 当 投资者 趋于 乐观 时 , 会 往 账户 中 转入 更多 现金 , 以便 随时 进场 投资。

保证金 余额 增加 的 同时 , 股民 正 跑步 进场。 中国 结算 近期 披露 数据 显示 , A 股 3 月份 新增 投资者 189.12 万 , 较 2 月份 环 比 增加 111.21% , 其中 新增 自然人 投资者 188.75 万 , 创 2019 年4 月 以来 新 高。

另外 , 一 季度 , 证券 行业 利息 净收入 更 是 大增 87.31%。 据 了解 , 券商 利息 净收入 主要 包含 两 融 利息收入 、 股权 质押 保证金 息 差等。 至 一 季度 末 , 两市两 融 余额 为 10651 亿元 , 较 去年 同期 的 两 融 余额 9222 亿元 , 增加 了 429 亿元。 且 今年 一 季度 交投 活跃 , 期间 两 融 规模 最高 达到 11321 亿元。 此外 , 正如 上文 所说, 一 季度 客户 保证金 增加 约 2700 亿元 , 大量 投资者 跑步 入场 , 对 保证金 息 差 也 有 增量 贡献。

投行业务 收入 大增 25%

一 季度 券商 投行业务 收入 也 稳步 增长 , 110.19 亿元 净收入 同比 增加 25.67%。 不过 主要 是 证券 承销 保荐 业务 收入 增幅 较大 , 96.58 亿元 承销 保荐 收入 同比 大增 4 成 , 财务 顾问 收入 同比 下滑 35 %。

数据 显示 , 一 季度 证券 行业 合计 主 承销 金额 (含 股权 和 债权) 2.37 万亿 , 较 去年 同期 1.76 万亿 规模 , 增幅 34.66% , 主要 是 债权 承销 规模 增加。 一 季度 , , 影响 ,地方 债 的 发行 计划 提速 且 放量 , 与此同时 , 央行 释放 流动 性 , 利率 持续 下行 , 再加 上 新 证券 影响 , , 公司 债 发行 推行 注册 制 , 种种 因素 驱使 下 , 债市 承销 规模 水涨船高。

不过 , 在 疫情 背景 下 , 大部分 企业 停止 或 暂缓 了 并购 活动 , 一 季度 , 中 企 并购 市场 完成 并购 案例 数量 大幅 下滑 , 交易 规模 小幅 下降。

券商 资 管 业绩 呈现 改善 态势

券商 资 管 同比 业绩 呈现 改善 态势 , 或 已 走出 灰暗 时刻。 全 行业 实现 66.73 亿元 资 管 业务 净收入 , 同比 增幅 16.40%。

但 券商 资 管 规模 却 普遍 下降 , 至 一 季度 末 , 全 行业 受托 管理 资金 本金 总额 12.02 万 亿元 , 自 2020 年 以来 规模 缩水 约 2700 亿 , 相较 一 年前 , 整体 缩水 约 2 万亿。

这 意味着 券商 主动 管理 能力 在 加强。 日前 , 13 家 券商 资 管子 公司 发布 了 3 月份 业绩 情况 , 其中 9 家 券商 资 管子 公司 营收 同比 增速 来看 , 仅有 三家 券商 资 管营收 下滑 , 分别 为 银河 金汇 、 兴 证 资 管 、 长江 资 管。

从 一 季度 净利润 排名 来看 , 13 家 券商 子公司 中 7 家 净利润 过亿 , 华泰 资 管 以 净利润 3.65 亿元 高居 榜首 , 国君 资 管 资 管 紧随 其后 , 分别 3 2.53亿元 、 1.79 亿元。 同样 仅有 3 家 券商 净利润 同比 下滑。

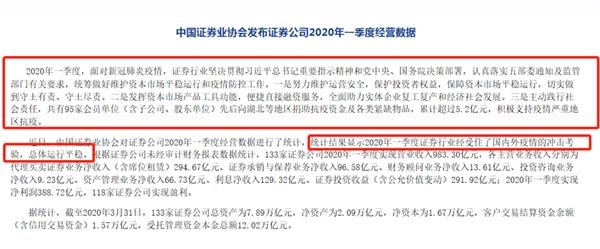

证券业协会 罕见 表态

证券业协会 表示 , 协会 对 证券 公司 经营 数据 统计 结果 显示 , 今年 一 季度 证券 行业 经受 住 了 国内外 疫情 的 冲击 考验 , 总体 运行 平稳。面对 新 冠 肺炎 疫情 , 证券 行业 从 三个 统筹 做好 维护 资本 市场 平稳 运行 和 疫情 防控 工作。

一是 努力 维护 运营 安全 , 保护 投资者 权益 , 保障 资本 市场 平稳 运行 , 切实 做到 守 土 有 责 、 守 土 尽责。

二 是 发挥 资本 市场 产品 工具 功能 , 便捷 直接 融资 服务 , 全面 助力 实体 企业 复工 复 产 和 经济 社会 发展。

三 是 主动 践行 社会 责任 , 共有 95 家 会员 单位 (含 子公司 、 股东 单位) 先后 向 湖北 等 地区 捐助 抗疫 资金 及 各类 紧缺 物品 , 累计 超过 5.2 亿元 , 积极 支持 疫情 严重 地区 抗疫。

值得 一 提 的 是 , 据 券商 中国 记者 梳理 , 证券业协会 自 2011 年 定期 披露 行业 经营 数据 以来 , 每期 通报 都是 两段 论 , 主要 内容 就是 码 码 今年 一 季度 , 协会 从权威 口径 对 行业 经营 情况 进行 点评 和 定 调。

上市 券商 逐渐 披露 一 季报 , 自营 为 第一 大 拖累 因素

日前 , 上市 券商 首 份 一 季报 出炉。华西 证券发布 未经 审计 的 一季 报称 , 公司 一 季度 实现 营业 总 收入 9.15 亿元 , 同比 下降 12.26% ; 归 母 净利润 3.75 亿元 , 同比 下降 20.72%。 和 行业 整体 情况 一致 , 自营 业务 收入 同比 下滑七成 , 其他 业务 收入 均有 不同 幅度 的 增长。

此外 , 已经 有数 家 上市 券商 发布 了 一 季度 业绩 预告 (快报) , 其中西部 证券一 季度 实现 归 母 净利 在 2.4 至 2.66 亿 之间 , 同比 下降 58.59% -54.23% ;国 元 证券归 母 净利润 为 2.83 亿元 , 同比 下滑 三 成 ;方正 证券归 母 净利润 3.79 亿元 , 同比 下滑 35%。 自营 权益 投入 大幅 减少 是 这些 券商 业绩 下滑 的 主要 共性 原因。

另外 值得 一 提 的 是 ,国 盛 金控一 季度 亏损 1.62 亿 至 8200 万 之间 , 主要 是 证券 自营 业务 形成 的 公允 价值 变动 收益 同比 下降 导致。

不过 也 有 券商 一 季度 业绩 大增 ,华林 证券归 母 净利润 1.56 至 1.66 亿元 , 同比 增长 68.97% 至 79.77%。 值得注意 的 是 , 该 券商 称 一 因 两市 交投 各项 业务 稳步 发展 , 经纪 、 投行业务 等 收入 较 去年同期 实现 大幅 增长。 考虑 到华林 证券经纪 业务 占 营收 比重 较大 , 或 因 自营 规模 较小 , 一 季度 才 免于 遭受 较大 亏损。

中信 建 投证券 于 24 日 当晚 发布 了 2020 年 一 季报 , 一 季度 实现 营收 43.82 亿元 , 同比 增 41% ; 归 母 净利润 19.51 亿元 , 同比 增 31%。 其中 , 因 本期 交易 性 金融 资产 投资 收益增加 , 公司 一 季度 实现 投资 收益 16.34 亿元 , 同比 增加 140%。 就 目前 的 行业 情况 和 已 披露 业绩 上市 券商 情况 来看 ,中信 建 投证券 的 一 季度 业绩 十分 优良。

(文章 来源 : 券商 中国)

(责任 编辑 : DF142)

郑重 声明 : 东方 财富 网 发布 此 信息 的 目的 在于 传播 更多 信息 , 与 本站 立场无关。

[ad_2]